日経平均が史上最高値40888.43円を付けたのは2024年3月22日。取引時間中も含めれば41087.75円が最も高い数値でした。そこから4月19日には取引時間中に一時36733.06円まで下げ、若干戻してきているところです。

株価が上がると毎回必ず起こるのが、もうバブルだ/バブルではない論争です。日経平均が1万円台、2万円台のころから絶えず繰り広げられてきましたが、結果として4万円を超えることとなりました。何をもってバブルなのか否かを結論付けるのは容易ではありませんが、PER(株価収益率)を見ると割高感の程度がなんとなくイメージできるようになります。

日経平均のPERは?

個別の銘柄にPERがあるように、日経平均にもPERが存在します。計算方法は時価総額合計÷予想利益合計となっているので、225銘柄の時価総額合計を225銘柄の予想純利益合計で割れば●倍となります。手計算するのは大変なので「日経平均 PER」と検索するのがお手軽です。

ちなみに2024年5月8日時点で日経平均のPERは16.6倍です。基本的にPERの数値が高いほど割高、低いほど割安と言われますが、どこからが割高・割安といった明確な答えはありません。なので、これまでのPERの推移から今はどんな感じ?と判断するのが良いかもしれません。

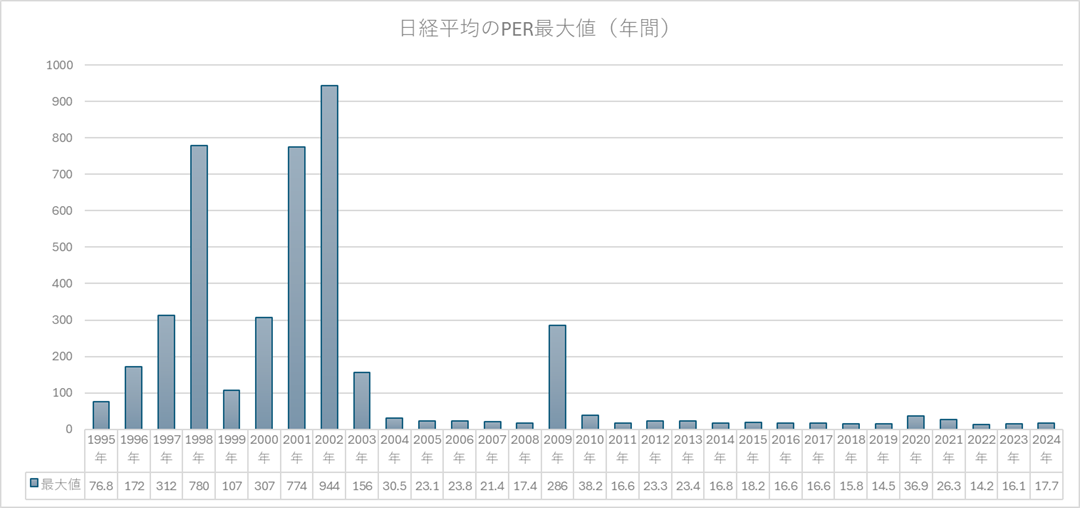

過去の推移を見てみるとこのようになりました。

※各種データを基に弊社作成 数値は年間の最大値

筆者が取得できる限りでデータをグラフ化してみました。なんと、日経平均のPERは100倍をゆうに超える年が何度もあったことが分かります。現在の十何倍が可愛く見えてきますね。

棒グラフが飛びぬけている年は何かしら大きな出来事があった前後の年で、例えば2009年はリーマンショック後に大不況となったときです。1997年アジア通貨危機が起こり、翌89年はPERが急上昇しました。2001年前後はITバブルが崩壊したころです。こういったショック的な出来事があった際には株価も大きく下がりますが、それ以上に企業の損益が悪化するとPERが異常に高くなってしまいます。

株価とPER

今度はPERの推移と日経平均の推移を重ね合わせてみます。

※日経平均は年間の場中最高値

日経平均の各年の最大値がPER最大値と必ずしも一致するわけではないので、上のグラフは参考としてみてください。日経平均は、2011年以降からPERが高くても20倍台(コロナ禍の20年~21年は除く)で落ち着いています。2011年から24年にかけて株価は大きく上がっていますが、PERはそれほど上昇していません。

業績と株価が同じように上昇していけばPERは大きく変化しないので、株価が上がっているのにPERが横ばいになっているのは、企業の業績が拡大しているからということになりますね。

ちなみに、今の日経平均を2002年のPER944倍に当てはめると217万円くらいになってしまいます。そんなことはあり得ないと思いますが、日経平均が4万円を超えたことについては、企業業績の推移からみればバブルではないと考える方が妥当かもしれません。

PERは何倍が適正値なのか?というのは見る人によって変わりますが、マーケット関係者の話を聞いていると最低では14倍くらい、最大では18倍くらいとの意見が多いように感じます。

これまでの話から、PERが変わらずに日経平均上がるには、業績が伸び続けるという前提が必要です。このため、利益減少を見込む企業が増えているにもかかわらず、株価が上昇している場合には注意した方がよさそうですね。

昨今では株主還元の強化が強く求められているので、業績がいまいちだったとしても増配や自社株買いによって株価が上がるケースもあります。そうなると利益が伸びていないのに株価が上昇することになりますので、日経平均のPERは上昇しやすくなります。

ほかにも注意点があり、決算発表シーズンになると、実績発表に併せて業績見通しを修正する企業もあります。また、本決算であれば次期の見通しも出てきます。PERは利益予想をベースに計算するため、決算シーズンはPERの上下も大きくなる傾向にあります。

前述のとおり何倍まで上昇したらアウトみたいな基準はありませんが、ここまでPERが上昇したら売る、ここまで下がったら買うといった判断材料にはなるでしょう。相場は突然波乱に見舞われることがありますが、指標をうまく活用して成功につなげていきたいところです。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事