日本の長期金利(10年債利回り)が急激に上昇しています。2024年が始まったころは0.6%台でしたが、その後は徐々に上昇。5月22日に1%台へ乗せました。本稿を執筆した5月30日時点では、なんと1.1%まで上昇しています。日本が金利のある世界へ着実に戻ってきていますね。

世間では、連日のように住宅ローンの金利がどうなるか?について盛り上がっています。返済できなくなり破綻!といった過激な論調も多く、不安を抱える人が増えている印象です。金利が上がった場合の悪影響が強調されていますが、一方でメリットもあります。今回は、長期金利が上昇すると何が変わっていくのか取り上げていこうと思います。

金利の種類

金利と言っても、大きく分けて2種類あります。短期金利と長期金利です。簡単に説明すると、短期金利は期間が1年以内の貸し借りに使われる金利で、長期金利は1年以上の場合に使われる金利です。

ニュースで連日話題となっているのは長期金利の方です。これは債券市場で国債が日々売買される中で、金利が上下していきます。今後金利が上がると思う投資家が増えれば、今持っている債券を売って将来の金利が高い債券を買おうという動きが強まります。

売られれば価格が下がり、利回りは上昇します。今まさに、国債が売られて利回りが上昇しているということですね。債券価格と利回りの関係は、株価が高いと配当利回りが低く、株価が下がれば配当利回りが上昇するといったイメージです。ちなみに、我々にとっての影響が分かりやすいのは、固定金利型の住宅ローンや、保険などがあります。

一方で、短期金利は日銀が決める政策金利に連動します。現時点では、日銀は「日銀は当座預金のうち政策金利残高に対する無担保コールレート(オーバーナイト物)を0~0.1%程度で推移するように促す。」と決めているため、短期金利が独り歩きすることはありません。ちなみに、政策金利が引き上げられると、変動金利型の住宅ローンや普通預金などの金利も基本的に上昇します。今回、マイナス金利が解除された直後に大手銀行が預金金利を引き上げました。

長期金利が変動するとどうなるか

長期金利(10年債利回り)はさまざまな金融商品の基準金利として使われており、長期金利が上下することで、金融商品の利回りも変わってきます。例えば、養老保険や学資保険などの貯蓄性のある保険は、何年後まで保有すると元本に対して何%プラスになりますといった内容が多いですよね。配当がつく商品もあります。

集められた保険金は基本的に運用されるので、国債などに投資されます。10年債の利回りが上昇していれば運用益も伸びやすいので、その分契約者のプラスも増えやすくなります。一方で超低金利環境だと運用益がほとんど出せません。これまでは、学資保険を満期まで持っても元本に数%しか上乗せされないなど、わざわざ保険で積み立てるメリットが乏しい・・・という時期が長く続きました。

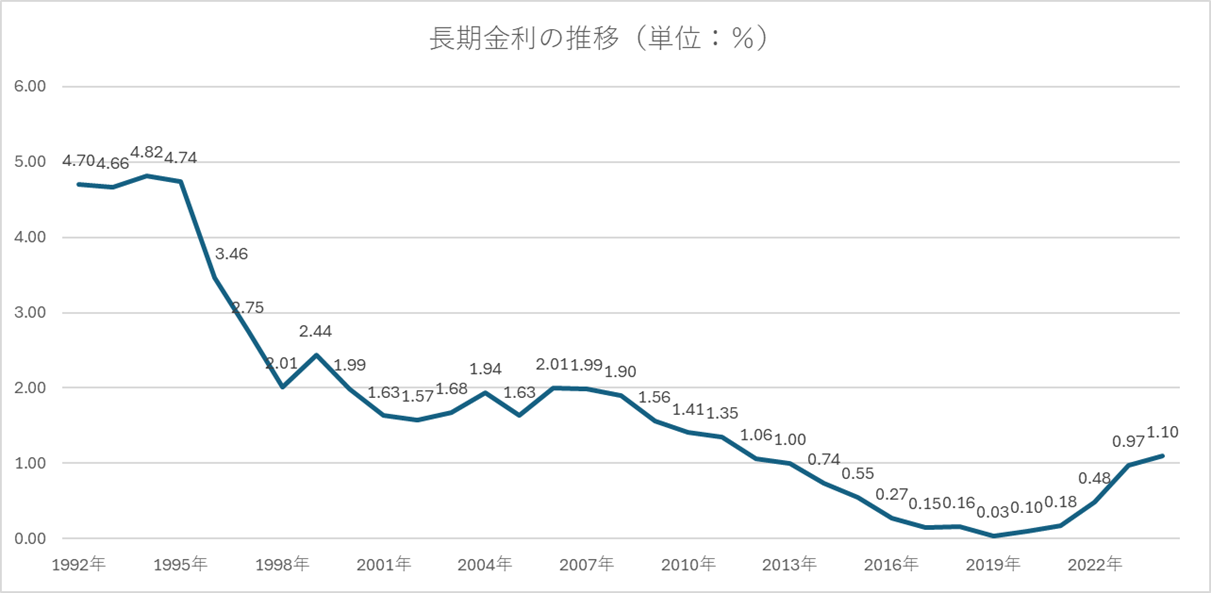

ちなみに、長期金利の推移はこのようになります。

※各種データを基に弊社作成

上のチャートを見ると、長期金利がほぼ0に近い時期もありました。この利回りしか得られないとなると、運用益が出ないのも納得ですね。余談ですが、この時期は国内債券で運用する投資信託の運用利回りがマイナスになるという事態が発生しました。債券利回りで信託報酬をカバーできないためです。

現在ではこの異常現象が解消されているファンドもありますが、一部ではまだマイナスの状態です。昨今では金融政策の路線も変更されてきたため、ご存じのとおり長期金利は上昇傾向にあります。今年は新NISAをきっかけに株式投資を始める人が増えたようですが、金利がある世の中では債券投資への注目度も高まりそうです。

ちなみに、個人向け国債は長期金利上昇の影響をうけます。「変動10年」「固定5年」「固定3年」の3タイプがありますが、それぞれ10年債、5年債、3年債の想定利回りを基に計算されます。個人向け国債は実質的に元本保証なので、長期金利が上昇していくとほぼノーリスクで利息が増えることになります。

なお、令和6年5月の募集分だと変動10年の税引き前利率は0.57%でした。過去には下限の0.05%だった時もあるので、それから見れば10倍以上ですね。変動10年であればいずれ利率1%台に乗せてくる可能性もあるでしょう。絶対に損したくはないという人にとっては、これまでよりも魅力的な商品と言えそうです。

筆者も含めて今の若い世代は超低金利しか知らないため、金利上昇は恐怖に感じますよね。とはいっても、金利を引き下げるのは、景気を持ち直させる意味合いがあります。超低金利が終わらないということは、景気がいつまでも低迷していることと同義です。現在は長い停滞を経て普通の世界(金利ある世界)に戻る過程なので、徐々に慣れていくしかありません。金利を味方につけて、うまく立ち回っていきたいところです。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事