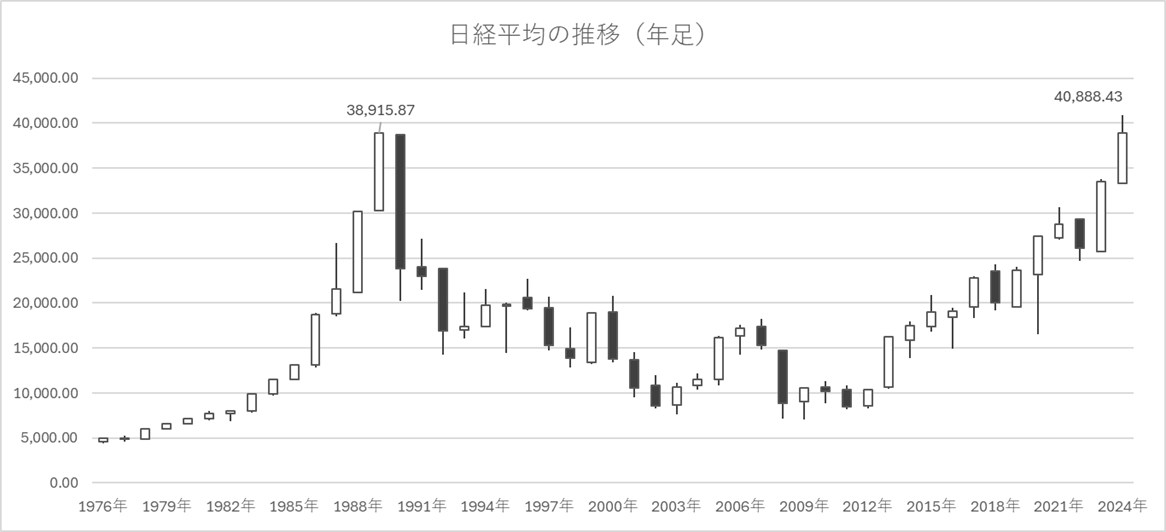

2024年の1月から3月は日経平均が大きく上昇し、史上初の4万円台を付けました。現在はそこから上げ下げを繰り返していますが、もしかすると今後、再び4万円台を回復して高値を更新していくかもしれません。反対に、何かのきっかけで暴落する可能性もありますが、どうなっていくのかは神のみぞ知るところです。

ところで、日経平均は日本を代表する株価指数ですが、市場関係者からは中身に偏りがあると言われています。いったいなぜそう言われるのか、今回は日経平均を分解してみようと思います。

日経平均とは?

正式名称は「日経平均株価」で、名称に日経とついているように日本経済新聞社が算出している指数です。日経平均を構成する銘柄として日本を代表する225社選ばれており、「日経225」「225」と略されたりします。

これに採用されている会社は、誰もが1度は聞いたことのある会社がほとんどです。電気機器、サービス、金融、運輸など、幅広い分野を取り入れており、日経平均はある意味日本経済の体温計ともいえます。

<長期間の推移>

※弊社作成

日経平均はどうやって算出されるのか

上で説明したように、日経平均株価は225社の株価を平均したものです。「株価平均型」の指数なので、その銘柄の株価が大きいほど、日経平均に与える影響は大きくなります。ただし、225社の株価をすべて足して、そのまま225で割っても正しい数値にはなりません。

日経新聞社が採用しているルールを基に算出されているため、計算方法ちょっとややこしくなります。日経平均株価の構成銘柄は株価にちょっと細工を施し、「採用株価」に直されて指数の計算に使われます。

ちなみに計算式はこのようになります。

これだけ見ると何のこっちゃとなりますが、要は採用銘柄の株価は係数(0.1だったり3だったりします)をかけて、採用株価として修正されます。その採用株価を合計して、225で割るとよく見る日経平均株価ができあがるということです。株価換算係数は「日経プロフィル」というサイトで一覧を確認することができます。ご興味があれば訪れてみてください。

例として、日経平均への指数寄与度が大きいと言われるファーストリテイリング(9983)を取り上げると、2024年5月22日の終値は40,680円でした。これだけでも大きいのですが、株価換算係数は「3」です。なので40,680円を3倍にした122,040円が採用株価です。ものすごい数値ですね。このように、225銘柄が各係数によって手直しされ、日経平均株価が算出されていきます。

ちなみに、極端な例として電力株の株価換算係数は0.1です。東京電力ホールディングス(9501)を例にすると5月22日の終値は987.8円だったので、0.1をかけると98.78円が採用株価です。ファーストリテイリングと比べると、その差はなんと1235倍。電力株がどれだけ暴騰・暴落したとしても、日経平均への影響はごくわずかと言えます。

日経平均に偏りがあると言われるわけ

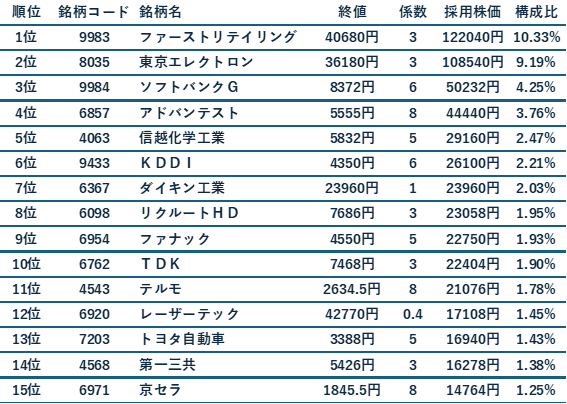

前述のとおり、日経平均は株価換算係数により採用株価が高い銘柄の寄与度が大きくなります。これをもとに日経平均採用銘柄の指数寄与度をランク付けしてみると以下の通りになりました。

※各種データを基に弊社作成 2024年5月22日大引け基準 上位15銘柄まで

全部は掲載しきれませんが、寄与度上位15社の中で半導体関連銘柄は、東京エレクトロン、アドバンテスト、信越化学工業、レーザーテック、京セラです。半導体設計のアーム・ホールディングスを傘下に持つソフトバンクGも半導体関連として含めても良いかもしれません。

これらの銘柄の構成比を合計すると22.37%となりました。つまり日経平均株価の騰落のうち、20%強は半導体関連株が影響しているということになります。業種はまんべんなく採用しているように見えますが、指数への影響の大きさを考えると。半導体株に偏りがありますよね。

このように日経平均は半導体株の影響を受けやすい構成となっているため、マーケットのニュースでは日経平均と半導体株を一緒に話題として出すことが多いです。もし、日本株全体の動きを見るのであれば、東証株価指数(TOPIX)を見た方が正しいかもしれません。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事