最近では、大株主による株式の売り出しが増加しています。政策保有株式を手放し、資金効率を良くさせる、株式の流動性を高めるといった目的などがあります。

ただ、売り出しが発表されると市場に出回る株式数が増えるため、需給が悪化する要因になりますよね。発表後、売り出される銘柄の株価もさえない展開になりがちです。とはいっても、発表されてしまったものはどうしようもないので、前向きに考えてみようと思います。

政策保有株式とは?

とある企業が業務上の関係で他社の株式を保有していることをさします。保有する割合が高いほど株主として行使できる議決権の影響も大きくなるので、他社の経営方針などが安易に変わることを防げるなどのメリットがあります。また、付き合いのあるA社とB社がお互いの株を保有することを株式持ち合いといいます。

政策保有株を持つことで自身を取り巻く環境を盤石にできますが、一方で馴れ合いが影響して経営が怠慢になる可能性や、政策保有株の株価が大幅に下落すれば財務諸表に悪影響を及ぼすおそれなどもあるので、絶対に良いとは言えません。

最近では物言う株主(アクティビスト)と言われるような投資ファンドの影響も大きくなってきており、資本効率を上げるためにも政策保有株式の縮減や株式持ち合いの解消などが強く提言されています。政策保有株式は日本独自の慣習のようなもので、グローバル化が進むなかでは見直しを避けて通れない状況といえます。

政策保有株式の売却によるメリット

政策保有株式の売却によるメリットはまず、売却した企業が利益を計上できることです。絶対ではありませんが、長期間保有する中で、含み益が出ているケースが多いです。企業規模で保有するので、利益も大体億円単位です。

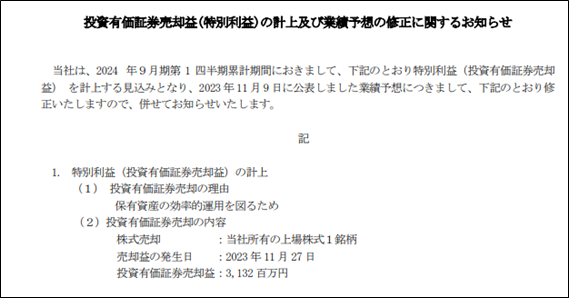

最近の事例:富士製薬工業<4554>

出所:2023 年 11 月 27 日の同社発表分から抜粋

リリースを見ると、売却益はなんと31億円!

上の画像にはありませんが、同リリースの文章中には政策保有株式の売却と記載されています。これと同時に、富士製薬工業は純利益予想も上方修正し、株価が買われる展開となりました。上記のリリースからは銘柄までは分かりませんが、有価証券報告書には保有している株式も載っています。

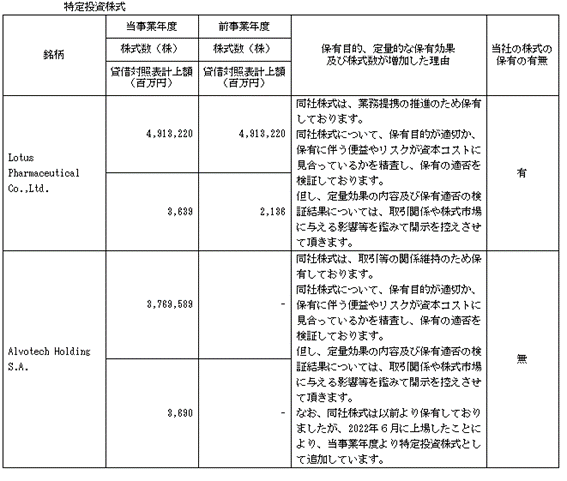

出所:富士製薬工業 有価証券報告書-第58期から抜粋

有価証券報告書をみると海外企業の株式を2銘柄保有しているようなので、このどちらかを売却したと考えられますね。今後、売却資金をどのように活用するのか気になるところですが、成長投資、株主還元など有意義な活用に期待がかかります。

このように、政策保有株式を売却する場合、売却する側は資金が手に入るメリットがあります。一方、売却される側は前述のとおり需給が悪化する懸念があるため、一見していいことがなさそうに感じます。

直近では、トヨタなどがグループ会社であるデンソーの株式を売却する方針との報道がありました。その時点では公式発表ではありませんが、7000億円規模の売却になるとの内容で、デンソー株価は急落することに。ただ、デンソーに限ったことではなく、大株主の保有割合が低下するとほかの株主の意見が通りやすくなります。株主の声を広く聞き入れて株主還元を強化することも考えられますし、経営が柔軟になりやすくなるメリットもあります。売却される側についても、のちのち株主へ恩恵が回ってくると考えられるので、決して悪いことではありません。

とはいっても株価が下がると困る

株を売却する側の株主ならまだしも、売却される側の株主からすると、今後絶対に上がるという保証はないし困る!と思うでしょう。すでに保有している銘柄については、何も起こらないよう祈ることに尽きますが、これから買う場合については事前に調べることで察知することができます。

参考例

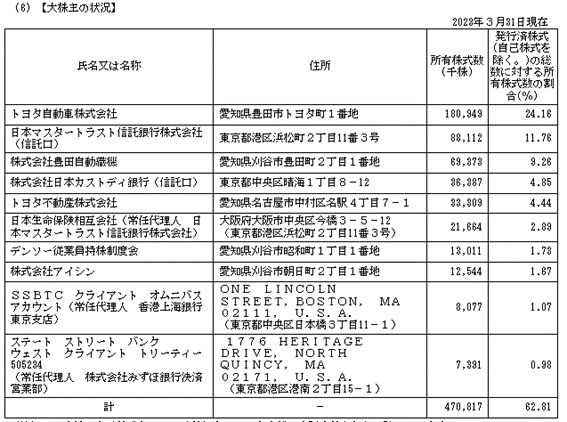

出所:デンソー 有価証券報告書-第100期より抜粋

富士製薬工業の例でも有価証券報告書を取り上げましたが、大株主が誰なのか?についても確認することができます。信託銀行を除くと、トヨタ自動車、豊田自動織機、トヨタ不動産、アイシンとグループ会社が上位に名を連ねていることが分かります。

一手間かかりますが、この株を買おうと思ったときに、売りそうな大株主はいないか調べるとリスクを減らせそうです。有価証券報告書は金融庁が運営する電子開示システム「EDINET」や、各社のコーポレートサイトで見ることができます。それも手間!という人は、自己判断で大株主を掲載している株式情報サイトを参考にするのもありだと思います。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事