米・欧と日銀金融政策に温度差、ドル円「3者会合ライン」意識

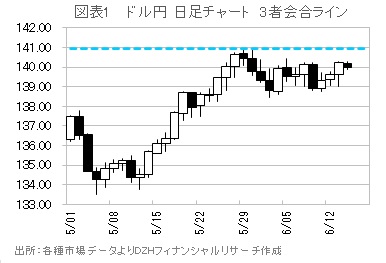

米連邦準備理事会(FRB)、欧州中央銀行(ECB)など米・欧中央銀行と日銀の金融政策の温度差がドル高・円安やユーロ円などクロス円での円安再燃につながっています。為替マーケット参加者はドル円が昨年の円安局面以来の141円台に迫った5月30日に財務省・金融庁・日銀が国際金融資本市場に関する3者会合を行った際に上値を抑えた水準140.93円を1つの大きなめど「3者会合ライン」(図表1)として意識しながら、円相場の動向を見守ることになりそうです。

米・欧は引き締めスタンス継続

6月13日発表の5月米消費者物価指数(CPI)はヘッドラインの数値が前月比+0.1%、前年比+4.0%と、それぞれ市場予想の+0.2%、+4.1%を下回る伸び。価格変動の大きなエネルギーと食品を除くコア指数は前月比+0.4%、前年比+5.3%と予想通りの結果となりましたが、コア指数の前月比以外の数字は前回4月分より伸びが鈍化しており、総じて弱い結果と判断されました。

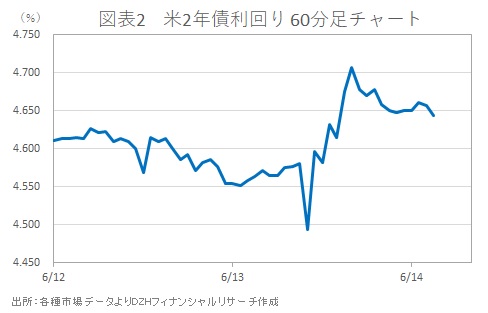

この結果を受け、米10年債利回りは3.68%付近、金融政策の動向や見通へ敏感に反応しやすい同2年債利回りは4.5%割れまで低下が先行しました(図表2)。しかしすぐさま5月26日以来の水準3.84%台、3月11日以来の水準4.7%台へ反発しています。

これは今週6月14日(日本時間15日午前3時)発表の米連邦公開市場委員会(FOMC)金融政策では足もとのCPIの落ち着きもあって一部で思惑が浮上しかけたこともあった利上げ前倒しは見送られるものの、次回7月会合で0.25%程度の利上げが行われるとの観測が根強いことがうかがわれます。

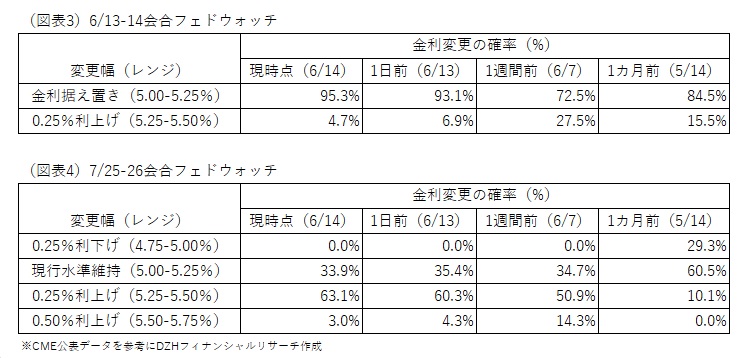

シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出するフェドウォッチ(FedWatch)からも6月会合での金利据え置きが織り込まれている一方(図表3)、7月会合での0.25%利上げを6割方見込んでいることがうかがわれます(図表4)。

米現地14日結果発表の米FOMCに次ぐ15日発表のECB政策金利はFRBに先がけ0.25%の利上げを断行することが予想されています。1日発表の5月ユーロ圏消費者物価指数(HICP)は前年比+6.3%と直近のピークとなる昨年10月の10.7%からだいぶ落ち着いてきたものの、多くのECB高官が目標レンジを大きく超えたインフレ高止まりに警戒感を持ち続けています。6日、ラガルドECB総裁は「インフレ率は依然として高水準であり、欧州中央銀行(ECB)は追加利上げを継続する」との意思を改めて示していました。

日銀政策修正、段階踏み数年かかる

一方で今週末16日発表の日銀金融政策は現行の緩和政策維持が予想されています。その後もイールドカーブコントロール(YCC)撤廃あるいは修正など運用体制変更は想定されているものの、金融緩和政策自体の本格的な修正にはまだ数年の時間が掛かるとの見方があります。

安定的に実現すべきとしていた物価2%目標の引き下げなどマーケットとってよりわかりやすい方針変更のメッセージとなる情報発信を経て、徐々に次のフレーズへ移行するペースでの政策運営が予想されます。こうした緩慢な日銀の動きと米・欧中央銀行との金融政策格差が円安観測を高めています。

投機筋は「3者会合ライン」絡みの売買を仕掛けたくてうずうずしている状態でしょう。まずは同ライン突破から141円台乗せでいったん達成感が生じる可能性はあります。しかし「3者会合ライン」が本邦当局の絶対的な砦ではないと認識されれば、その後さらにドル円の上値を試す安心感が強まりそうです。円安が加速した場合、ECBの利上げサイクルが収束するかどうかなど金融政策格差拡大の歯止めになる次なるテーマをマーケットは探ることになりそうです。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事