「タカ派」利上げ志向・「ハト派」利下げ志向

金融マーケットの見通しを立てる上で、日本銀行(日銀、BOJ:Bank of Japan)や米連邦準備理事会(FRB:Federal Reserve Board、Fed)、欧州中央銀行(ECB:European Central Bank)ほか、マーケットの動向に大きな影響を与える各国中央銀行による金融政策の方向性を適切に判断する必要があります。その際に理解しておきたいのが、「タカ派」「ハト派」という考え方です。

従来、「タカ派」「ハト派」というのは、政策といっても金融政策に関する用語として以前に、より広い意味の政策・政治世界の言葉として使われた言葉です。反対勢力や敵対国に対し「強硬姿勢」、場合によっては「武力行使」も辞さず臨む政党や政治勢力を「タカ派」と呼びました。獣狩りにも使われ、鋭いくちばしと爪を持つ猛禽類・鷹のイメージです。

一方「ハト派」は「穏健・慎重」で、対話により問題解決を図る「平和主義」。世界平和を掲げるオリンピックなどの式典で象徴として空へ解き放たれることもある「ハト」を、「タカ」の対義語として用いています。

転じて金融市場では、「タカ派」は景気の過熱回避や、それにともなう物価上昇を抑え込むため、金融マーケットを引き締めることに前向きな中銀や当局者を示す言葉になりました。代表的な金融政策手段はマーケットの金利動向に働きかける政策金利水準の変更ですが、引き締めのために政策金利を動かす場合や志向する方向性は、引き上げ(利上げ)となります。

そして「ハト派」は景気や物価の落ち込み回避や適度な押し上げを促すため、金融緩和に積極的な中銀や当局者を指します。政策金利を動かす場合や志向する方向性は、引き下げ(利下げ)となります。

「中立派」巻き込む「タカ派」vs「ハト派」議論の行方

政策決定に携わる当局者は、日銀なら総裁や副総裁、金融政策委員会の審議委員。FRBなら議長や副議長、常任や輪番で政策決定の投票権を持つ地区連銀総裁。ECBなら、ECB総裁や専務理事、ユーロ加盟各国の中銀総裁です。

これら当局者のなかには、持論として基本的に「タカ派」寄りである人や、「ハト派」寄りである人がいます。政策決定へ臨む姿勢に特段の偏りなく柔軟に対応する「中立派」も相応にいて、「タカ派」と「ハト派」の議論や、各局面でのそれぞれの情勢判断を踏まえ、「タカ派」寄りや「ハト派」寄りへ判断を傾け、多数決で金融政策を決定することになります。

中銀も、かつてのドイツ連邦銀行(ブンデスバンク)のように、第1次世界大戦後のハイパーインフレのトラウマから基本的にインフレ・ファイター(物価安定を最重視=タカ派[※強めな])な中銀もありますが、基本姿勢に程度の強弱こそあれ、当局者同士の議論で各局面にとって適切な「タカ派」姿勢や「ハト派」姿勢の金融政策を決定します。その際に金融引き締めに転換した中銀を「『タカ派』へ転じた」、緩和に転換した場合を「『ハト派』へ転じた」と評します。

足もとのFRBの金融政策は「タカ派」姿勢で、そのなかでも次回9月の連邦公開市場委員会(FOMC)で0.75%など大幅な追加利上げを続けるべきとの「タカ派」と、0.75%の利上げを視野に入れつつも、引き上げ幅を0.50%にとどめることを含めた議論が必要とするやや「ハト派」寄りのFOMCメンバーによる話し合いの行方が注目点となります。

「タカ派」⇔「ハト派」大勢を判断

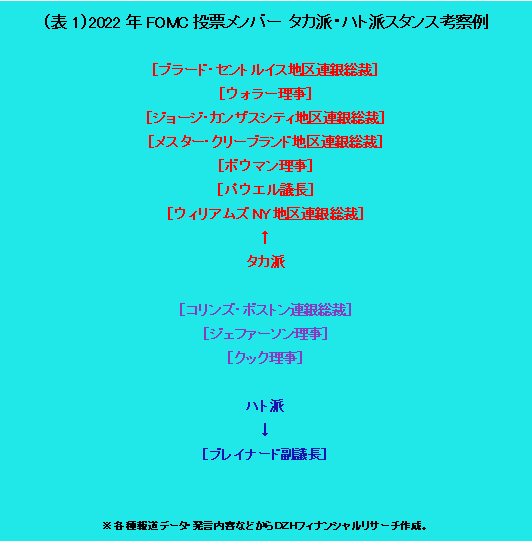

また、マーケット参加者は下記(表1)のように、当局者のうち金融政策決定の投票権を持つメンバーの現状の「タカ派」「ハト派」度合いも念頭において投資に臨むべきでしょう。

このなかで、メスター・クリーブランド連銀総裁以上は従来から総じてタカ派。しかしボウマン理事以下、ウィリアムズNY連銀総裁ぐらいまでは通常ハト派寄りのスタンスを取る傾向も目に付くメンバーでした。現在はタカ派寄りの見解を示し、投票行動に反映しています。

「タカ派」な対応が必要な局面で「中立派」が「タカ派」な政策へ賛成票を投じるのは自然な流れでしょう。さらに気をつけるべきは、従来ハト派とされていたメンバーが、タカ派寄りの見解に言及し始めるなど、姿勢を転換させる局面です。

すでに1月に辞任してしまったので上記の表に名前がありませんが、ハト派とされていた当時のクラリダ副議長が、昨年12月のFOMCを前に「テーパリング(量的緩和の縮小)加速の議論が適切となる可能性」と述べ、引締め方向の動きである緩和縮小のムードを高めた事例などがあげられます。

米利上げ局面である現状では、タカ派に傾いている従来は「中立派」だったFOMCメンバーがいつ様子見に転じるか、あるいは「タカ派」論者のメンバーが利上げ打ち止めに言及するかに注目することになるでしょう。他の多くのメンバーからも聞かれるように、物価の落ち着きなど「データ次第」の面はありますが、FRB以外も含めた各国金融当局者による政策の方向性を示す発言に神経質になる局面がしばらく続きそうですね。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事