サプライズのYCC修正もマーケットは日銀緩和継続を意識

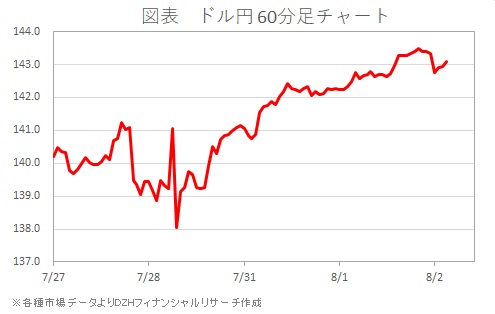

先週末7月28日、日銀はマーケット参加者の大方の予想に反して「サプライズ必至」とされたイールド・カーブ・コントロール(長短金利操作、YCC)の運用修正を決定しました。長期金利変動の許容上限を1%に広げる見直しが伝わると139円前半から瞬間的に141円台へ上振れていたドル円相場は、138円付近へ急落する荒っぽい動きを見せました(図表参照)。

YCCは運用変更の決定以前に織り込みが進んでしまうと、変更後の金利誘導水準を想定してマーケット参加者が前もって取引を進めてしまうことへの対応として、日銀が修正実施以前に金利水準を維持するのに膨大な金額を費やすオペレーションを余儀なくされます。そうした政策運用の性質もあって、事前に想定されていた通り「サプライズ」なタイミングの決定となりました。

YCC修正を受けて週明け31日、10年債利回りは2014年6月以来の0.6%台を回復しました。しかし同日、日銀は臨時の国債買い入れオペを通知しています。

オペ通知は長期金利の上昇が進むことを抑制する材料になりました。長期金利が一気に許容上限の1%へ張り付くような動きになっていません。

小幅な金利上昇は日米金利差の縮小を意識させる材料にもなっていません。マーケットが見込んでいたような円買い・ドル売りが進む展開にはなりませんでした。

YCC運用に見直しは入ったものの、依然として日銀の金融緩和が続くとの見方をマーケットはより強めてきました。日銀緩和継続の観測を後押しに円安が進み、8月1日の海外市場でドル円は143円台を記録しています。

YCC修正について会合前に制約条件へ言及しつつも直しの可能性に含みを持たせた発言をしていた内田日銀副総裁も2日、修正は緩和政策からの「出口ではない」との見解を示しています。物価の上振れを抑えるために金利上昇余地を広げるための措置で、金融政策の正常化へ向けた動きではないとしています。

ちなみに会合に先がけた7月21日16時半頃、日銀関係者の見解とされる「現時点でイールドカーブコントロール(長短金利操作、YCC)政策の副作用に緊急に対応する必要性は乏しいとみている」が報道されてYCC見直しの思惑を後退させ、為替が急激に円安へ振れる場面がありました。今回の事例が当てはまると断言しませんが、一部通信社ではマーケットの大きな動意につながるような記事を評価するようなシステムが少なくとも存在していた時期があります。その風潮がまだ続いているかもどうかも定かではありませんが、集めてきた元ネタはあるにしても、それに基づいて確定的な内容を報じてマーケットを揺さぶる動きには注意が必要です。

「サプライズ必至」のYCC修正こなした後は米国発の材料に注意

いずれにしても、「サプライズ必至」だったYCC修正を受けても円高へ明確に反転するような展開には今のところなっていません。ただ、このまま円安が進んでいくことになるのでしょうか。

今回YCC修正は今のところ円安阻止には効いていませんが「円安が150円を超えて進むことは回避したい意図があったのではないか」(外資系為替ストラテジスト)との見方もあります。そして米国がマーケットの期待しているような経済のソフトランディングを達成できるかについて不透明感があります。

日銀金融政策主導で日米金利差縮小の思惑に働きかけてドル円の動向へ影響するような展開は不発に終わりました。しかし、米国の材料発の日米金利差縮小の展開が想定できます。

米国が「現状の堅調な雇用や消費の動向が続くなかでインフレはFRB(米連邦準備理事会)が目標とするような水準へ低下していくとのソフトランディングのシナリオには同意できない」(シンクタンク系エコノミスト)との声も聞かれます。米株についても「楽観的な見通しを織り込んでいるかもしれないが、年末から来年にかけていったん調整場面になるのではないかと思っている」(同)との見通しに沿って、米国の通貨ドルも並行して弱含むことは考えられます。

日銀緩和継続の見方を背景に円売りを進めるにしても、米国発の材料を吟味することを怠ることはできません。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事