4月からはチャート教室の実践編として、それぞれの通貨の中期的な見通しを示していきたいと考えています。初回は「今後のドル円相場」。以前も解説したように複数の時間軸で分析していくことが大切です。

ドル円の週足分析

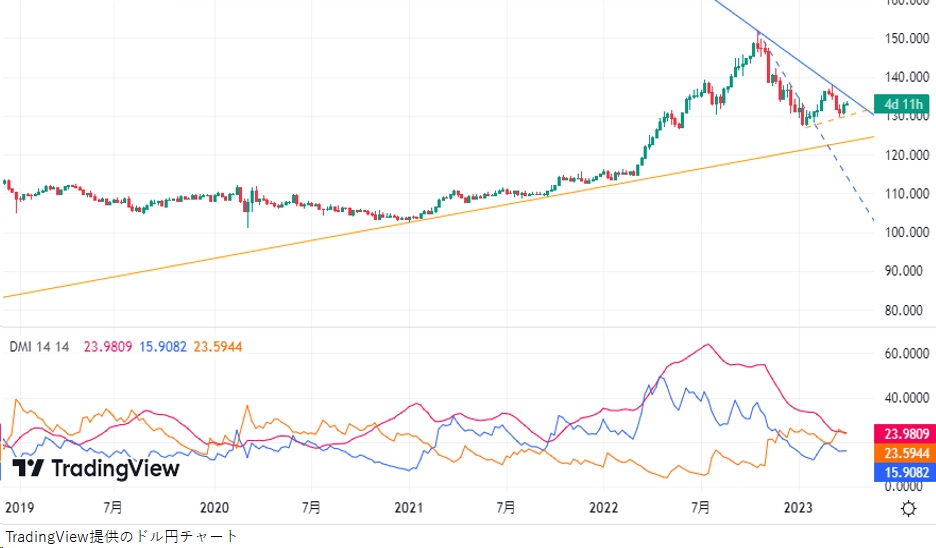

下図のチャートはドル円の週足チャートになります。長期視点では2021年1月安値を始点する上昇トレンドが継続中です(チャート上の黄色実線)。また、昨年10月高値を始点とする下降トレンド(青色実線)、今年1月安値を始点とする短期の上昇トレンド(黄色点線)が現在は機能しています。なお、昨年10月高値を始点とする急角度の下降トレンド(青色点線)は今年に入って上方向にブレイクしました。

さらに今回は「DMI」でも見ていきましょう。現状では-DIの数値が+DIより大きいため、下降トレンドになっています。もっとも、足もとではADXが急速に低下。ADXはトレンドの強さを表しているため、まとめると現状は「下降トレンドだが、トレンドの勢いが失われつつある状態」と言えそうです。

ドル円の日足分析

今度は日足でも見ていきましょう(下図のチャート)。週足でも確認できましたが、昨年10月からの下降トレンドは1月16日につけた127.23円で一服。この水準が現時点での年初来安値です。その後の反発は3月8日につけた137.91円まで。3月24日に再度129.64円まで下押すも、130.00円割れ水準で下げ止まった格好です。

週足のDMIで「トレンドの勢いが失われつつある」ことがうかがえましたので、日足では「RSI」も確認してみます。RSIは現時点(4月3日執筆時点)で51台。中立水準にあり、現状では短期的に見ても「買われ過ぎ」でも「売られ過ぎ」でもないようです。

今後の展望は

材料が出揃いましたので、今後を展望していきましょう。初回から明確なトレンドのない状況となりましたが、基本的には複数のシナリオを立てて、その後は想定通りに相場が進んでいるかを確認、想定から外れた場合はシナリオの修正をしていく、この繰り返しです。今回の場合は以下の通り。

(1)昨年10月高値を始点とした下降トレンドの予想

昨年10月高値を始点とする下降トレンド(青色実線)維持が前提となります。下降トレンドは今月135円台前半から132円台後半へと切り下がっていきますので、同線を目処にした戻り売り戦略です。ただ、「ダマシ」にひっかからないように、下降トレンドの継続・ブレイクの判断は慎重に。

(2)年初来安値を始点とした上昇トレンド予想

今年1月安値を始点とする短期の上昇トレンド(黄色点線)の維持が前提。上昇トレンドは今月129円台後半から130円台後半へと切り上がっていきますので、同線を目処にした押し目買い戦略です。

(3)保ち合い局面予想

前述したように「DMI」でトレンドの減衰が示唆されているため、これがメイン予想になるかもしれません。(1)と(2)の両方を利用した複合予想です。(1)の下降トレンドを基に戻り売り、(2)の上昇トレンドを基に押し目買いを入れ、(1)の下降トレンドか(2)の上昇トレンドのどちらかをブレイクするまで、両にらみの体制で待つことになります。なお、戻り売りや押し目買いを入れる際には「RSI」を利用して、短期的な状況も確認しておきましょう。

最後に今後の重要イベントも確認しておきます。以前にもお話したようにチャート分析をする場合でも、需要イベントは常に覚えている必要があります。知っていれば避けられるリスクであり、今回のドル円の場合ですとチャートブレイクのきっかけになるかもしれません。

最大の注目は4月27-28日の日銀金融政策決定会合でしょう。植田新総裁就任後の初会合となり、日銀の政策が大きく変化する可能性もありそうです。その他のイベントは以下の通りです。

今後1カ月の重要イベント

4月7日 米国 3月米雇用統計

4月12日 米国 3月消費者物価指数(CPI)

4月27-28日 日本 日銀金融政策決定会合(28日の会合後には植田新総裁の記者会見)

4月28日 米国 3月個人消費支出(PCEコア・デフレーター)

5月2-3日 米国 米連邦公開市場委員会(FOMC、3日の会合後にはパウエルFRB議長の記者会見)

5月5日 米国 4月米雇用統計

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事