今回も「エリオット波動」ついて解説していきます。前回はエリオット波動の基礎系をお話しましたが、実際の相場では教科書通りにはいかないケースも多々ありますので、通常とは違うパターンについても見ていきましょう。

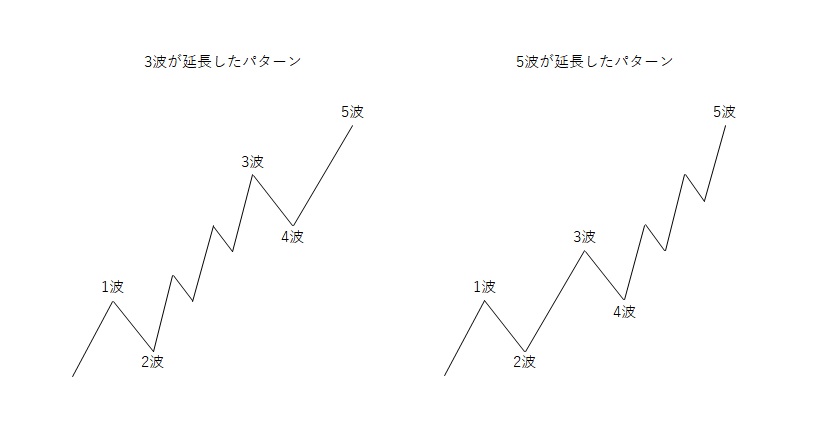

エリオット波動の「エクステンション(延長)」

前回解説したエリオット波動の基本形は「上昇5波、下降3波」で、上昇5波のうち1波、3波、5波が上昇相場の推進波でしたね。

エリオット波動の「エクステンション」はこの推進波が通常よりも大きく引き伸ばされるケースです。その際には下図のように計9波動に変化します。

エリオット波動の「エクステンション」にはいくつかの特徴がありますが、以下の通りです。

(1)1波、3波、5波のうち、どれか1つは延長を含むことが多い

(2)1波が延長された場合、3波と5波は延長しにくい

(3)1波が通常通り、3波が延長された場合、5波は延長しにくい

(4)1波と3波が通常通りの場合、5波が延長されやすい

(5)延長される推進波は通常3波で起こる確率が最も高い

さらに特殊なケースとして「延長のなかで延長」が生じることもあります。その際には計13波動で構成されることになります。

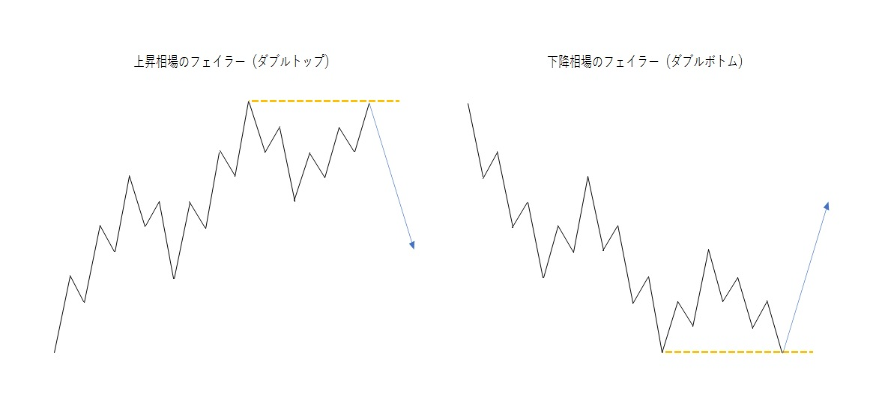

エリオット波動の「フェイラー(失敗)」

こちらもまずはエリオット波動の基本形を思い出してください。上昇5波では基本的に前回の波の高値を上回るため、相場の水準を並べると5波>3波>1波の順になるはずです(下降相場の場合は1波>3波>5波)。

フェイラーはこのうち5波で3波の高値を超えることができず(失敗)、5波が終了してしまうケースです。下図を見ていただくと分かりやすいですが、チャートパターンおけるダブルトップの形状と似ています。上昇の勢いが衰え、売り戻しの勢いが増していることを示し、強い下降トレンドへの転換を示唆しています。

逆のケースですと5波で3波の安値を下抜けることができずに、ダブルボトムの形状を示します。こちらも強い上昇トレンドへの転換を示唆しており、注意が必要となります。

なお、実際にフェイラー(失敗)となったか見分ける方法ですが、5波のうちの小規模な波をカウントしてみましょう。前回お話した通り、推進波はそれぞれが小規模な5波に細分されます。5波が小さな5波動で形成されていた場合、フェイラー(失敗)となった可能性が高まります。

最後に修正波についても軽く触れていきましょう。修正波にも複数のパターンがあり、最も基本的なジグザグ修正のほか、フラット修正、トライアングル修正などが出現することがあります。フラット修正は横ばい気味の修正波、トライアングル修正は三角形を描くような修正波となります。

この連載の一覧

この連載の一覧

人気ランキング

人気ランキング

話題のタグ

話題のタグ

関連記事

関連記事